De Sāo Paulo, SP.

Durante décadas, a poupança para a aposentadoria foi construída sobre um terreno relativamente sólido.

A economia crescia de forma previsível, os ciclos eram conhecidos, o mercado de trabalho seguia trajetórias lineares e os riscos — embora presentes — eram, em grande medida, mapeáveis.

Foi nesse ambiente que surgiram e se proliferaram os fundos de pensão, os planos de previdência complementar e as regras de investimento que, ao longo do tempo, ajudaram a formar a poupança da classe média em diversos países.

Essas regras funcionaram, funcionaram bem, mas funcionaram em um mundo que já não existe mais.

Hoje, muitos participantes de fundos de pensão entram justamente na fase mais sensível do ciclo previdenciário: a desacumulação. Esse é o momento em que o risco dos investimentos deixa de ser teórico e seus efeitos passam a ser definitivos. Não há mais tempo para “recuperar perdas no próximo ciclo”. Uma perda agora é, muitas vezes, irreversível.

O contexto em que essa transição acontece, no entanto, não poderia ser mais diferente daquele que permitiu a formação da poupança.

Vivemos uma economia marcada por uma instabilidade geopolítica recorrente, por enormes desequilíbrios econômicos com níveis históricos de endividamento público, carga tributária que extrapola a Curva de Laffer e por uma pressão global que reconfigura cadeias produtivas, moedas e mercados financeiros.

Ao mesmo tempo a chegada da Inteligência Artificial e com ela a 1a Revolução das Máquinas, junto com uma série de novas tecnologias, avança sem pedir licença. A inteligência artificial já não é promessa: ela está afetando empregos, carreiras, rendas e por consequência, a capacidade de contribuição de milhões de pessoas.

O mercado financeiro também mudou sua natureza.

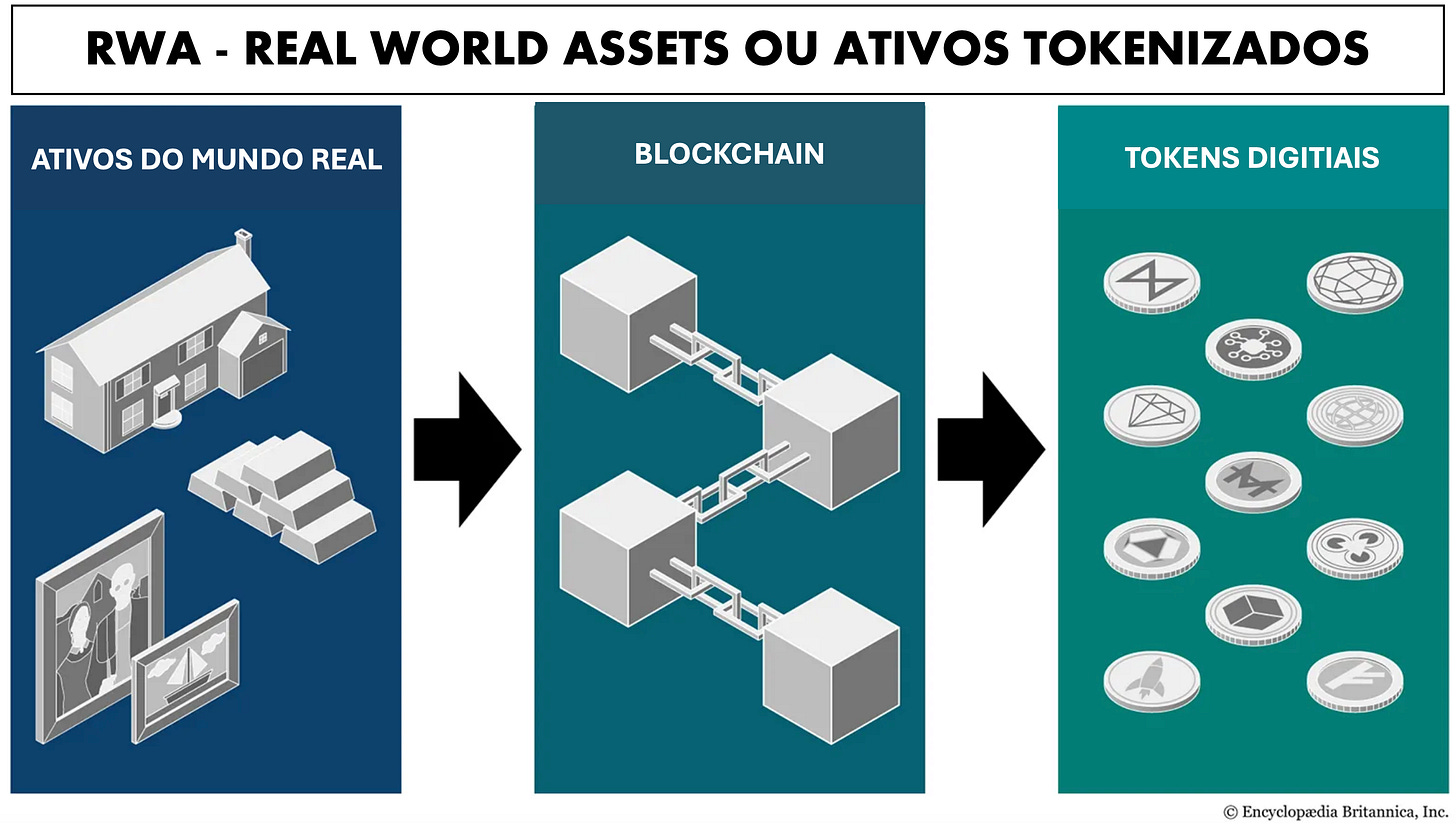

Surgiram classes de ativos digitais sem histórico longo de retornos, modelos de negócio que desafiam conceitos tradicionais de risco, retorno, liquidez e custódia, variáveis inusitadas como “propósito” associado aos investimentos, além de uma velocidade das transformaçōes incompatível com regulações pensadas para um mundo analógico e previsível.

O resultado é simples e desconfortável:

As estratégias atuariais, as regras de investimento e os produtos que construíram a poupança de aposentadoria, não se aplicam — nem funcionam — da mesma forma hoje.

Isso não é um detalhe técnico. É uma mudança estrutural. Sistemas de previdência complementar ao redor do mundo estão sendo, na prática, reescritos.

Não porque alguém decidiu inovar, mas porque o ambiente econômico, tecnológico e social tornou obsoletas as premissas, as abordagens e as soluçōes antigas.

O mais inquietante é que tudo isso está acontecendo:

Sem um debate público real.

As regras estão mudando sob o silêncio dos reguladores, nos ajustes discretos da política econômica, nas transformações do mercado de trabalho e nas inovações financeiras da cryptoeconomia, que avançam mais rápido do que a capacidade institucional de compreendê-las e se agir sobre elas.

Enquanto isso, milhões de aposentados e futuros aposentados seguem ancorados em estratégias desenhadas para um passado que não volta.

Como já foi dito de forma direta: as regras financeiras que construíram a poupança da classe média já não se aplicam mais. Dívida massiva, experimentos de política pública e pressões globais estāo reescrevendo o sistema — porém, sem discussão ampla, sem pedagogia social, sem transparência suficiente.

Quem planejou com cuidado começa a perceber que as estratégias de ontem talvez não sobrevivam à realidade de amanhã. Quem está atento sente urgência.

Porque mudanças súbitas, quando ocorrem na fase de desacumulação, podem cristalizar perdas, simplesmente não deixando tempo para se recuperar.

Talvez o maior risco hoje para os participantes dos fundos de pensāo não seja a volatilidade dos mercados, nem a emergência de novos ativos, nem mesmo a inteligência artificial.

Talvez o maior risco seja continuar fingindo que as regras antigas ainda valem — enquanto o tabuleiro está sendo completamente redesenhado.

Pensar previdência social e complementar, hoje, exige mais do que cumprir normas e seguir regras Exige coragem intelectual, debate público e sobretudo, a honestidade de admitir que o mundo que financiou a aposentadoria do passado já não é o mesmo que sustentará a aposentadoria do futuro.

O silêncio pode custar caro.

Grande abraço,

Eder.

Fonte: “The Rules Have Changed”, publicado por Allegiance Gold.

Disclaimer: Esse artigo foi escrito com uso de IA, baseado em prompts, na profunda experiencia profissional do autor e nas informações das fontes citadas.